Loading content …

07. April 2021

BF.Marktradar April 2021

Weder Inflation noch höhere Zinsen zu erwarten

Weiterhin ist das beherrschende Thema der Zinsanstieg, die Inflationserwartungen sowie die Auswirkungen auf die Immobilienwirtschaft. Im letzten Monat haben wir dieses Thema wiederholt mit Experten aus Wissenschaft und Praxis diskutiert, teilweise auch öffentlich. Wir sehen derzeit nicht, dass wir uns an einem Wendepunkt befinden.

Die langfristigen Zinsen sind seit Jahresbeginn um etwa 0,3 Prozentpunkte angestiegen; der Zehn-Jahres-Zinsswap ist damit seit langem überhaupt wieder einmal im positiven Bereich. Begleitet wird dies von einem leichten Anstieg der Inflationsrate. Viele Marktteilnehmer und einige Beobachter sehen hier einen Automatismus: Die höhere Inflation hat bereits zu hohen Zinsen geführt; als nächstes werden die Immobilienpreise aufgrund der höheren Zinsen fallen. Dies ist aber etwas zu oberflächlich.

Zum einen können wir keinen besonderen Zinsanstieg beobachten: Einen Anstieg um 0,3 Prozentpunkte gab es zwar schon seit mehreren Monaten nicht mehr, aber das Niveau ist weder absolut noch relativ zu den letzten Monaten und Jahren besonders hoch. Vor etwa einem Jahr waren die Zinsen etwa auf vergleichbarem Niveau. Und wir müssen nur bis Mitte 2019 zurückgehen, um auch noch höhere Zinssätze zu beobachten. Seitdem sind aber die Immobilienpreise fortlaufend gestiegen. Natürlich ist nicht damit zu rechnen, dass sich die Preissteigerungen der letzten zehn Jahre fortsetzen. Aus dem jüngsten Zinsanstieg lassen sich aber nicht fallende Immobilienpreise schlussfolgern. Etwas Anderes wäre es, wenn die langfristigen Zinsen für einen längeren Zeitraum um 3,0 Prozentpunkte gestiegen wären. Ein Zinsanstieg für etwa einen Monat um 0,3 Prozentpunkte sollte hingegen keine relevante Nachricht für die Immobilienmärkte sein.

Viel wichtiger ist die Frage, wie sich die Zinsen auf mittlere Sicht entwickeln werden. Viele Ökonomen sind der Auffassung, dass die EZB die Zinsen gar nicht mehr erhöhen kann und dass es daher zwangsläufig zu Inflation kommen muss. Das gewichtige Argument hierbei: Sehr viele Staaten des Europäischen Währungsraums, allen voran Italien, können sich höhere Zinsen nicht leisten. Zudem ist die ohnehin sehr hohe Verschuldung während der Pandemie nochmals deutlich gestiegen. Auch hohe Inflationsraten würden demnach nicht zu Zinserhöhungen führen. So einfach ist es aber auch hier nicht. Selbstverständlich wird die EZB keine plötzliche Änderung der Geldpolitik betreiben, welche mit hoher Wahrscheinlichkeit eine erneute Krise der Staatsfinanzen auslösen würde. Dies hat wenig damit zu tun, dass die EZB aufgrund dieser sogenannten „fiskalischen Dominanz“ gezwungen wäre, die Preisstabilität zugunsten eigentlich verbotener Staatsfinanzierung zu gefährden. Vielmehr widersprechen sich Preisstabilität und stabile Staatsfinanzen nicht.

Es ist daher damit zu rechnen, dass bei Erreichen der gewünschten Preisstabilität von etwa 2 Prozent die EZB für eine gewisse Zeit erst einmal nicht reagieren würde und damit den Staaten durch die so gesunkene Realverzinsung für eine gewisse Zeit eine Entschuldung erlauben würde. In diesem Moment wären Immobilien besonders attraktiv; hier wären sogar nochmals Preissteigerungen denkbar. Bliebe die Inflation dann stabil, würde die EZB die Zinsen behutsam anheben, indem die expansiven geldpolitischen Maßnahmen zurückgefahren werden. Aller Wahrscheinlichkeit nach würde die EZB die Maßnahmen erst nach langfristiger vorheriger Ankündigung beginnen. Überraschungen sind hier nicht zu erwarten. Dies sollte den Staaten ausreichend Zeit geben, ihre Haushalte zu konsolidieren, ohne dass dies unerwünschte Auswirkungen auf die Konjunktur hat. Hierbei ist auch zu berücksichtigen, dass ein großer Teil der Staatsverschuldung mit langfristigen Zinsfestschreibungen finanziert ist. Veränderungen des Zinsniveaus hätten somit nur teilweise Auswirkungen auf die Staatshaushalte. Soweit die Theorie. Die Ökonomen und andere Auguren streiten unter anderem darüber, wie lange die EZB den Staaten erlauben wird, sich über die Inflation zu entschulden. Dies könnte wesentliche Auswirkungen auf die Preisentwicklungen der Immobilienmärkte haben.

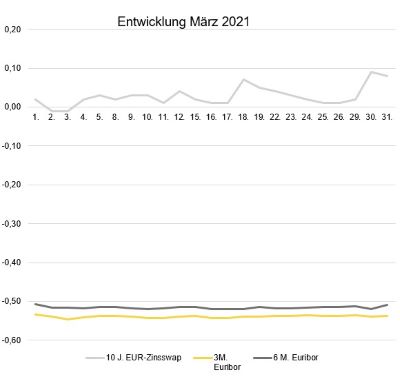

Zinsentwicklung

Im März sind die Zinsen nochmal moderat gestiegen. So stieg der 10-Jahres-Zinswap von 0,02 Prozent am Monatsanfang auf 0,08 Prozent am Monatsende. Die kurzfristigen Zinsen bleiben weitgehend konstant. Der 3-Monats-Euribor sank leicht von -0,533 am Monatsanfang auf -0,538 Prozent am Monatsende. Auch der 6-Monats-Euribor blieb nahezu konstant mit Zinssätzen zwischen ‑0,508 und -0,520.

Ausblick

Das oben beschriebene Szenario höherer Zinsen liegt aus unserer Sicht noch in ferner Zukunft. Die EZB hat in keiner Weise ein Ende der Niedrigzinsphase angekündigt. Vielmehr hat die EZB im Kontext der Covid-19-Pandemie weitere expansiven Maßnahmen gerade für langfristige Zinsen umgesetzt. Viele Restriktionen, wie etwa die Beschränkung von nicht mehr als 30 Prozent der Staatsanleihen eines Landes oder Bonitätsanforderungen wurden außer Kraft gesetzt, um die monetären Ziele der EZB überhaupt noch erreichen zu können. Die leicht höhere Inflation in diesem Jahr wird die EZB nicht von ihrem expansiven Kurs abbringen. Mit einer Reaktion wäre überhaupt erst dann zu rechnen, wenn die Inflationsrate dauerhaft deutlich über 2 Prozent liegt. Und auch dann müsste diese Inflationsentwicklung selbsttragend, d.h. durch anhaltend hohe Konsumnachfrage verursacht sein und nicht allein durch die Geldpolitik. Davon sind wir inmitten der Pandemie aber leider so weit entfernt wie seit langem nicht mehr.

Disclaimer:

Die Beiträge geben die Meinung der Autoren wieder. Gleichwohl übernehmen Anbieter und Autoren keine Haftung für die Richtigkeit, Vollständigkeit und Aktualität der bereit gestellten Informationen. Insbesondere sind die Informationen allgemeiner Art und stellen keine rechtsbindende Beratung dar.

Herausgeber

Francesco Fedele Prof. Dr. Steffen Sebastian

Prof. Dr. Steffen Sebastian

Inhaber des Lehrstuhls für Immobilienfinanzierung

an der IREBS, Universität Regensburg

Francesco Fedele

CEO, BF.direkt AG