Loading content …

14. Januar 2022

Geldpolitik 2022: Warum die EZB anders handelt als die FED

Die Inflationsrate stieg in Deutschland zuletzt auf über 5 Prozent. Aller Voraussicht nach wird sich die Teuerungsrate im Euroraum jedoch im neuen Jahr auf einem niedrigeren Niveau stabilisieren. Insbesondere die Lohnentwicklung verläuft moderat; weshalb die EZB weiter auf eine ultralockere Geldpolitik setzt. Anders in den USA: Hier konnten die Löhne zuletzt zweistellige Zuwachsraten verzeichnen. Folgerichtig hat die Fed für 2022 drei Zinserhöhungen angekündigt.

Der Inflationsschub der letzten Monate wird nicht von Dauer sein. Dafür gibt es mehrere Gründe: Da ist zum einen der technische Index-Effekt. Die Berechnung der Inflationsraten 2021 wurde auf Basis der jeweiligen Preisniveaus von 2020 durchgeführt. In diesem ersten Corona-Jahr war das Preisniveau besonders niedrig. Die Teuerungsraten im Jahr 2022 werden hingegen anhand der höheren Preisniveaus aus 2021 berechnet. Allein deshalb sinkt das Potenzial weiter steigender Inflationsraten. Ähnlich verhält es sich mit den bisherigen Preistreibern Energie und Logistik. Zwar sind die strukturellen Probleme steigender Energiepreise und Lieferkettenprobleme in diesen Sektoren nicht überwunden, doch befinden sich die Preise in diesen Sektoren bereits auf einem sehr hohen Niveau, weshalb das Potenzial weiterer Teuerungen im Jahr 2022 geringer ist als im Vorjahr.

Zum anderen spricht die schwache wirtschaftliche Entwicklung im Euro-Raum gegen ein „Heißlaufen“ bzw. Verschärfung der Inflationsdynamik. Die Corona-Einschränkungen schwächen den Dienstleistungsbereich weiterhin, Materialmängel stören die Industrieproduktion. So rechnen manche Institute gar mit negativem Wachstum im letzten Quartal 2021 und im ersten Quartal 2022. Die schwache wirtschaftliche Dynamik lässt sich auch gut an der Lohnentwicklung ablesen. Während die Nominallöhne in den USA zuletzt stark stiegen, entwickeln sie sich im Euro-Raum moderat mit Anstiegen meist unter 2 Prozent. Daher besteht im Euro-Raum – anders als in den USA – derzeit keine Gefahr einer Lohn-Preis-Spirale.

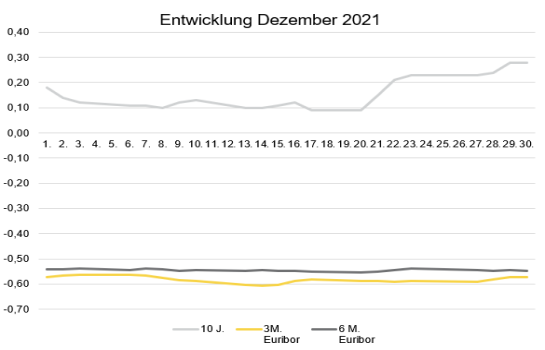

Auch der von den Marktteilnehmern erwartete Zinspfad entsprach bisher der Ansicht, dass sich die Inflationsraten im Euro-Raum mittel- und langfristig normalisieren werden. So verlaufen die Renditen zehnjähriger deutscher Staatsanleihen weiter in einem gleichbleibenden Korridor. Aus den Zinskurven lässt sich ablesen, dass die Marktteilnehmer hierzulande langfristig nicht von einer hohen Inflation ausgehen. In den letzten Tagen im Dezember sind aber die Renditen der zehnjährigen Bundesanleihen deutlich gestiegen und nun auf dem höchsten Stand seit 2019. Sollte das so bleiben, kann dies als ein Zeichen gedeutet werden, dass die Marktteilnehmer mittel- bis langfristig doch höhere Inflation in Deutschland und Euro-Raum erwarten. Eine ähnliche Entwicklung haben wir aber auch schon dritten Quartal 2021 gesehen. Für eine sichere Prognose ist es leider noch zu früh.

Zinsentwicklung

Im letzten Monat sind die langfristigen Zinsen deutlich gestiegen. So betrug der 10-Jahres-Zinswap Anfang Dezember 0,18 Prozent und stieg bis Anfang Januar auf zuletzt 0,4 Prozent. Die kurzfristigen Zinsen verändern sich dagegen nur wenig. Der 3-Monats-Euribor stieg geringfügig von -0,572 Anfang Dezember auf zuletzt -0,564 Prozent. Der 6-Monats-Euribor stieg ebenfalls von -0,541 am Monatsanfang Dezember auf zuletzt -0,528 Prozent (Stand: 11.01.2022).

Ausblick

Die These, dass die ultralockere Geldpolitik der EZB die geringen Inflationserwartungen des Marktes im Euro-Raum widerspiegelt, ist durchaus plausibel. Aufgrund der aktuellen Entwicklungen ist 2022 nicht mit wesentlichen Änderungen der Zinspolitik zu rechnen. Aber: Die EZB ist nicht gleichzusetzen mit dem Markt. Die Vergangenheit hat gezeigt, dass sich gerade die langfristigen Zinsen auch bei unveränderter EZB-Politik allein aufgrund der Erwartungen der Marktteilnehmer substanziell verändern können. Bestandshaltern ist daher einmal mehr anzuraten, langfristige Zinsfestschreibungen auch oberhalb von 15 Jahren in Erwägung zu ziehen.

Disclaimer:

Die Beiträge geben die Meinung der Autoren wieder. Gleichwohl übernehmen Anbieter und Autoren keine Haftung für die Richtigkeit, Vollständigkeit und Aktualität der bereit gestellten Informationen. Insbesondere sind die Informationen allgemeiner Art und stellen keine rechtsbindende Beratung dar.

Herausgeber

Francesco Fedele Prof. Dr. Steffen Sebastian

Prof. Dr. Steffen Sebastian

Inhaber des Lehrstuhls für Immobilienfinanzierung

an der IREBS, Universität Regensburg

Francesco Fedele

CEO, BF.direkt AG